入居者募集から賃貸管理までおまかせ、無理なく中古マンション投資が始められます。

ユズサチではじめる不動産投資

ユズサチの投資用中古マンションが

選ばれる3つの理由

理由 1

資産価値が高いエリア

駅近の好立地だから

入居率 99%※1

理由 2

管理戸数は23,953戸※2

安心して賃貸管理をおまかせ!

3つのサポートシステム

集金代行手数料

(集金代行プランの場合<Bプラン>)

月額3,000円(税込)~

理由 3

近畿圏分譲マンション供給戸数ランキング第1位※3のプレサンス管理物件だから

高い透明性と

入居者様の快適性を追求した

ハイグレード物件

- ※1入居率計算式: (管理総戸数ー空室戸数)÷ 管理総戸数(各期末日時点)

空室戸数のカウント方法: 既に入居者は退去済みで、次の入居申込み(見通し)も未だない純粋な空き住戸数 - ※2管理戸数は2023年9月時点のもの。現在入居中、及び募集中の物件のみを管理物件として計上。

- ※3不動産経済研究所調べ(2024年2月現在)

好立地物件のため入居率が高く、継続収益が見込めやすい!

入居者募集から契約、更新、集金管理、クレーム対応、リフォームまで

わずらわしい賃貸管理の業務を代行するので、初心者でも安心!

01いま、なぜ不動産投資なのか?

ほかの資産運用と比較すると…

手持ちのお金を預金しても、資産の増加が期待できません。普通の人でも資産運用を本気で考えなくてはならない時代。

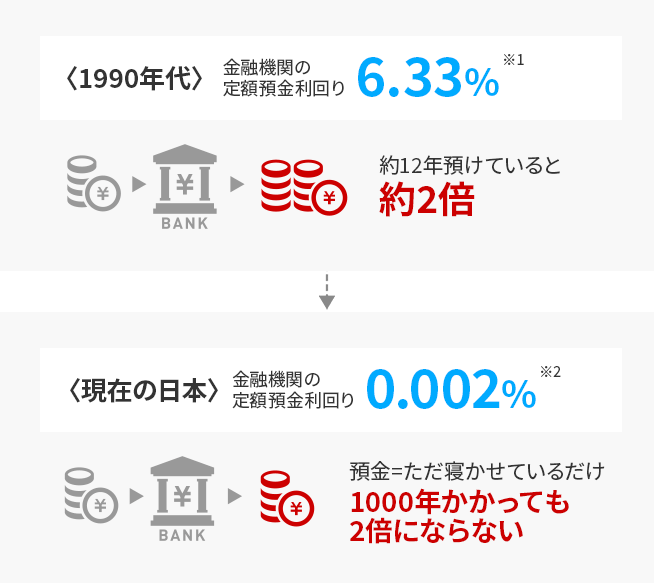

経済成長期の日本では金融機関にお金を預けておくだけで、一定の利回りが得られました。しかし、現在の日本では預金をしても単に預けているだけであり、資産運用になっていないのが現実。手持ちのお金を預金で寝かせているより、そのうちの一部を不動産投資などに回した方が効率的な資産運用が期待できます。

だから、預金とは違う資産運用が必要…

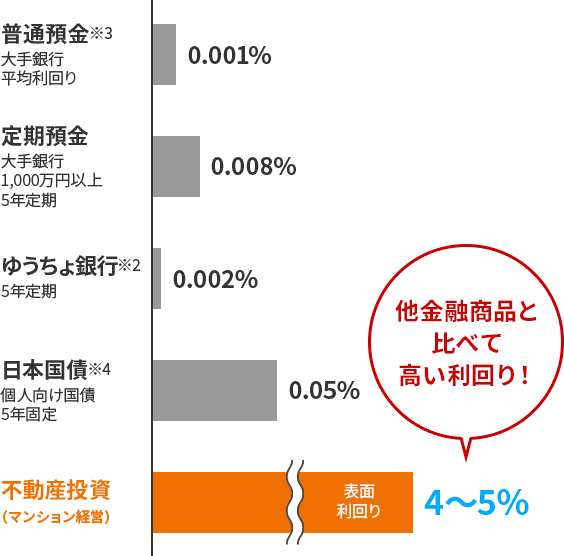

利回りで比較すると、不動産投資が有利。長期的な資産運用になるほど差がつきます。

大切な資産をどのような形で運用するかで、将来の資産は大きく変わります。極端に低い利回りが並ぶ中、一般的な不動産投資の表面利回りは4%~5%です。国債や預金等の他の資産運用と比べると、かなり高い利回りになります。莫大な資産を持つ超富裕層ならいざ知らず、限られた資産を運用する大半の方は有利な資産運用を選択して、資産を増やしていく努力が求められます。

- ※11990年9月 ゆうちょ定額預金(3年以上)6.33% 日本銀行ホームページ(参考) 郵便預金金利(2003年3月まで)より

- ※22020年6月 ゆうちょ定額預金(3年以上)0.002% ゆうちょ銀行ホームページ 金利一覧より

- ※3日本銀行ホームページ 2020年5月27日公表 日本銀行金融機構局 預金種類別店頭表示金利の平均年利率等について

- ※4財務省ホームページ 国債金利情報2020年6月より

02不動産投資で将来の年金受給の不安に備える

公的年金の不安( 受給開始年齢の引き上げ、受給額の減少。)は、マンション経営で解消できます。

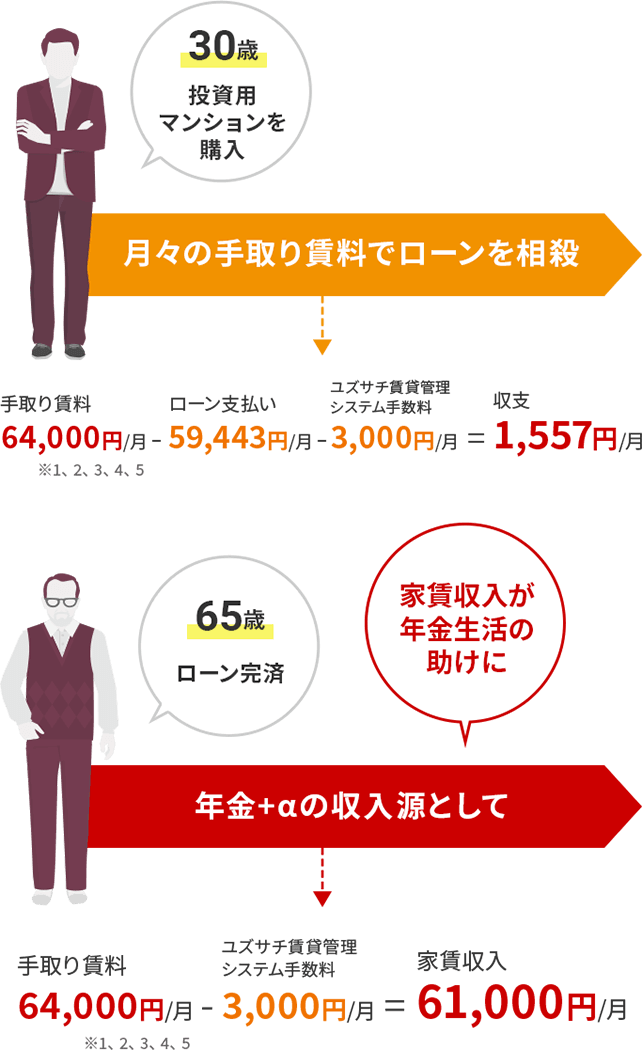

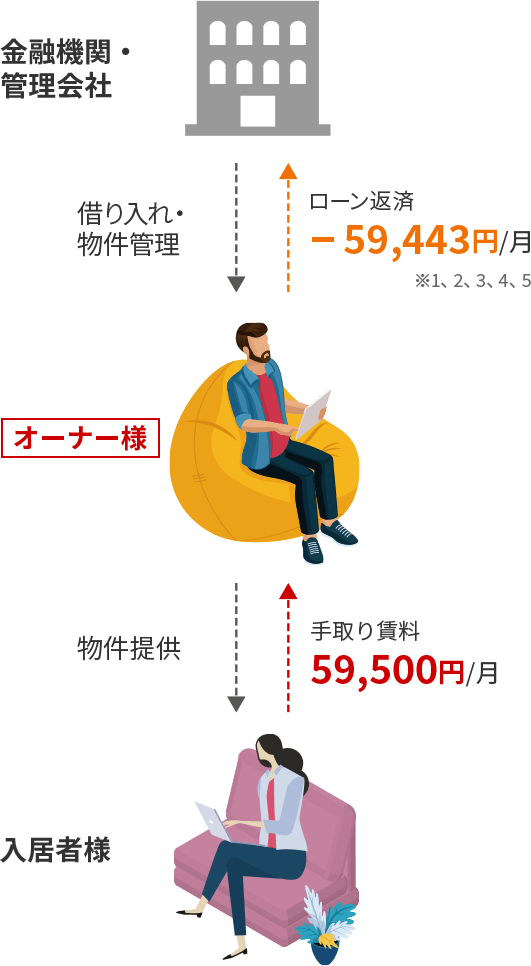

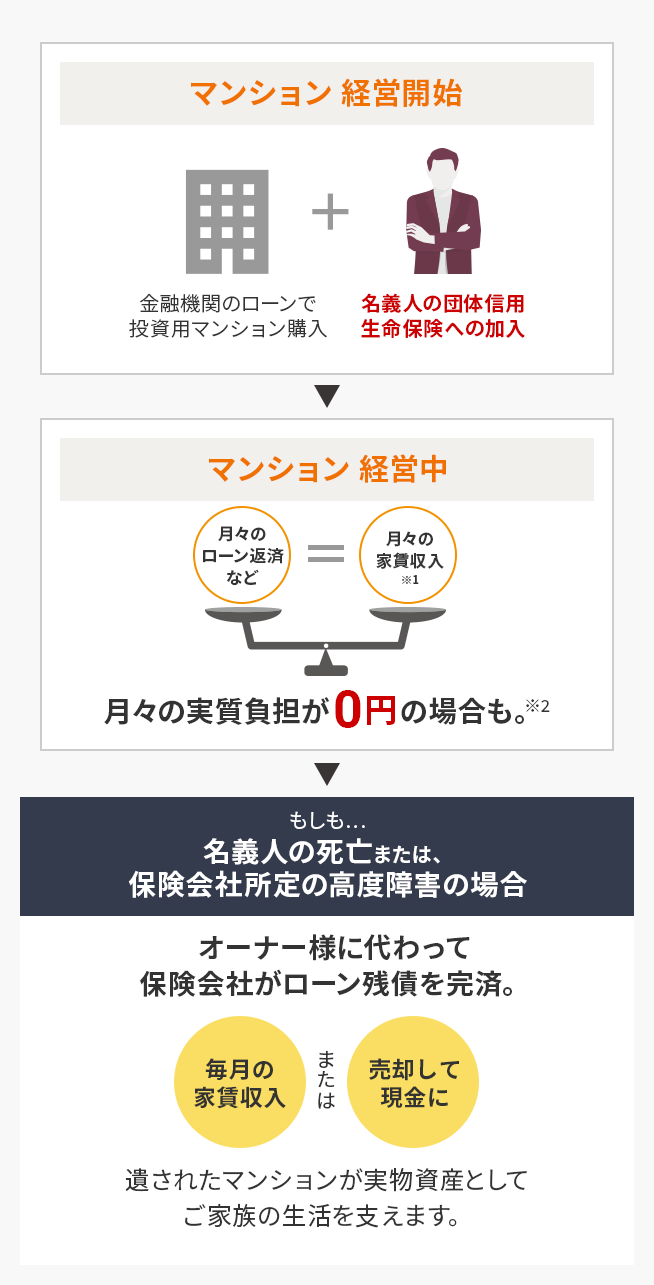

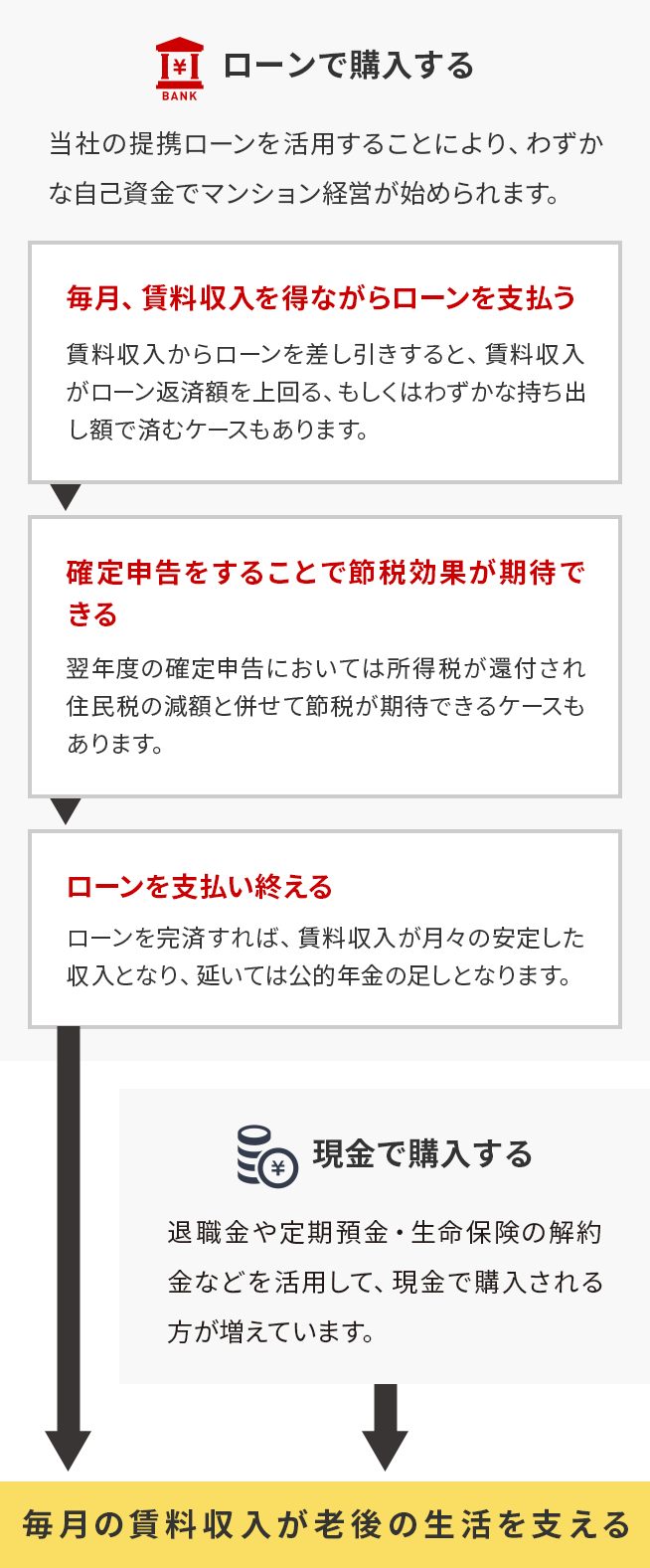

受給開始年齢の引き上げや、受給額減少の可能性など不安の多い公的年金。将来の不安を解消するのに有効なのが不動産投資です。現役時代は、マンションのローン支払いなどと家賃収入を相殺。合わせて「ローンの完済時期」と「退職時期」をほぼ同じ年齢に設定することで、退職後に家賃収入を生活費にあてられます。※1

実質負担0円で、

完済すれば家賃はまるまる収入に

不動産投資では、アパートやマンションなどの賃貸物件を所有し、家賃収入を得ながら資産形成を進めていきます。入居者募集やトラブル対応などの業務は管理会社が担当するため、手間がほとんどかかりません。物件によっては、月々の返済額と家賃収入を相殺すると「実質負担は0円」も可能です。そして、ローンを完済すれば家賃は収入に。つまり、手間をかけず、すくない実質負担で資産形成できるのが不動産投資なのです。

- ※1入居していることが前提で、家賃収入は募集時期・家賃相場の変動に伴い増減する可能性があります。

- ※22020年2月竣工・入居開始のプレサンス谷町九丁目駅前215号室(24.93㎡)の2020年6月1日現在の実績をもとに記載しております。物件所在地(住居表示)大阪府大阪市天王寺区生玉町2番31、物件金額(税込)1,806万円、家賃収入月額70,610円、管理費月額6,610円、修繕積立金月額1,500円、集金代行手数料月額3,000円

- ※3「手取り賃料」とは、家賃収入月額から、管理費月額・修繕積立金月額を引いた62,500円と定義しています。

- ※4融資条件は2020年6月1日時点のじぶん銀行2.016%(変動金利)をもとに自己資金16万円(諸費用別途負担)ローン金額1,790万円、35年ローンで算出しております。

- ※5オーナー様の月々収支は物件や審査条件によって異なります。

- ※6実質負担とは、手取り賃料がローン返済額を上回る場合と定義しています。

03もしもの時の団体信用生命保険で

万が一のことがあっても安心です

ローンの名義人が亡くなったら残債0円。ローンを利用してマンションを購入する際、団体信用生命保険という生命保険に加入します。

ご自身に万が一のことがあった時、不動産投資のローンが家族の負担になるのでは?と心配される方もいるでしょう。ご契約者が亡くなった場合は、ローンを組むときに加入した「団体信用生命保険」が残りのすべての返済額を支払ってくれます。ご家族にはローン負担なしのマンションが遺されます。一般的な生命保険は毎月の保険料支払いがあります。これに対し、マンション経営の団体信用生命保険は毎月の負担がローン支払いに含まれます。それにも関わらず、万が一のことがあった時には生命保険のような役割を果たしてくれます。また、がん団信、生活習慣病団信など各社様々なラインナップが増えています。

- ※1賃借人が入居していることが前提です。月々の実質負担は、物件により異なります。

- ※2実質負担とは、手取り賃料がローン返済額を上回る場合と定義しています。

- ※3保険金の支払条件は保険会社や保険商品によって異なります。

04マンション経営にかかる必要経費は確定申告時に経費になり節税効果も期待できます

マンション経営にかかる必要経費は確定申告することで所得税の還付や住民税が減額され、節税効果も期待できます。

サラリーマンの方などもマンション経営をサイドビジネスとして申告すれば、不動産所得に関わる経費(ローンの支払利息や建物の減価償却費等)が必要経費として認められ、節税効果が期待できるケースもあります。

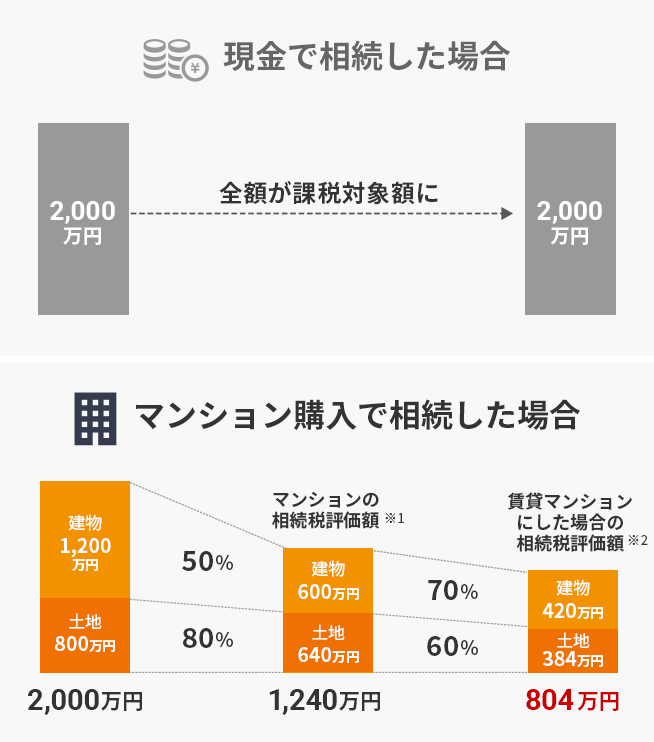

05相続・贈与にも有利な不動産投資

現金をマンション購入費に回すと、評価額が下がり相続税対策になります。

不動産投資には「相続税の節税効果」というメリットがあります。現金や預金の場合、全額が相続税の課税対象になります(基礎控除を除く)。しかし、マンションを購入し、さらにこのマンションを賃貸物件に利用すると相続税の課税対象は圧縮されるケースがあります。

- ※1マンションの相続税評価額は、実際の取引金額よりも相対的に低くなる傾向があります。

- ※2マンションを賃貸している場合、借家権割合等が考慮され、さらに低い評価額となる場合があります。

- ※上記はシミュレーションの一例です。実際の相続税・贈与税の減額を保証するものではありません。

06将来の年金対策に最適な不動産投資

マンションの賃料収入がセカンドライフにゆとりを。

- ※ワンルームマンションを例としております。