ソーシャル レンディング

ソーシャルレンディング

ソーシャルレンディングとは、クラウドファンディングと呼ばれる投資手法の一つで、お金を貸したい個人投資家(レンダー)と、お金を借りたい企業(ボロワー)を、インターネット上で結びつけるための融資サービスです。

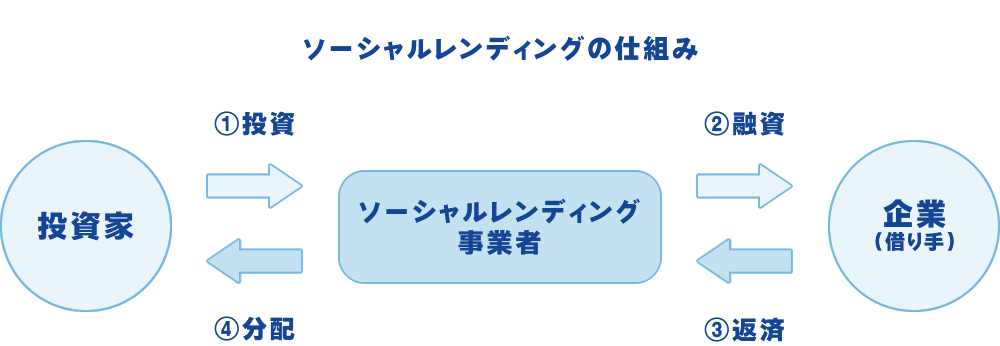

投資家がソーシャルレンディング事業者と契約を交わして出資し、そのお金を受け取ったソーシャルレンディング会社が、お金を借りたい企業や個人に貸し付ける仕組みとなっています。返済する際は、借り手がソーシャルレンディング事業者に元本と利息を返済します。その返済額から、ソーシャルレンディング事業者が各投資家に分配・償環を行います。

このように「投資家から集めたお金を、借り手に貸して運用する」というのがソーシャルレンディングです。1万円ほどの少ない資金から投資できるサービスもあり、定期的に比較的高い利回りの配当金が期待できるため、投資家にとって非常に魅力的といえます。運用についてはソーシャルレンディング事業者が行うため、値動きなどを常にチェックする手間がかからないというのも利点といえるでしょう。ただし、利回りや元本が保証されているわけではないため、投資資金が回収できなくなるリスクがあることに留意しなければなりません。

ソーシャルレンディングの

メリット・デメリット

ソーシャルレンディングによる投資には、メリット・デメリットがあります。

メリット

メリットには、以下が挙げられます。

- ・比較的高い利回りが期待できる

- ・1万円からと少額から始められる

- ・運用の手間がかからない

ソーシャルレンディングにおける貸し手のメリットは、比較的高い利回りが期待できる点です。利回りは各事業者によって異なりますが、投資したユーザーが受け取れる利回り(年金利)は2.0%~5.0%程度が一般的とされており、他の金融商品と比べて高いのが特徴です。

参考:OwnersBook

2つ目のメリットには、少額(1万円~)かつ短期間で投資ができる点が挙げられます。サービスによっては3ヶ月〜1年程度から投資できるものもあり、まとまった資金がない方でも気軽に始めやすいという特徴があります。

3つ目のメリットは、投資家の手間がかかりにくい点です。運用はソーシャルレンディング事業者が行うため、投資の経験が少ない方でも安心してスタートできます。契約から投資開始までオンライン上で完結できるサービスもあるため、手続きに手間をかけたくない人にも適しているでしょう。

また、ソーシャルレンディングは投資家だけでなく借り手にもメリットがあります。大手メガバンクなどで融資を受けようとすると、一般的に1ヶ月~2ヶ月ほどかかりますが、ソーシャルレンディングだと数日間で審査が終わることが多く、融資を受けられるまでの期間が非常にスピーディーです。少額から融資を受けやすいことも利点といえるでしょう。

デメリット

利回りの高さや運用の手間が少ないといったメリットがあるソーシャルレンディングですが、デメリットも存在します。

- ・流動性が低い

- ・延滞や元本割れのリスクがある

ソーシャルレンディングでは、投資家が出資した資金はファンドが運用するため、投資資金が償還されるまで、途中解約ができなくなります。運用期間中は、投資資金を自由に扱えなくなるといったデメリットがあります。タイミングを見て払い戻しできる株式などの投資と比べて、即座に資金を現金化することが難しくなることに注意しておかなければなりません。

また、ソーシャルレンディング事業者は、借り手から回収した元利金を原資にして、出資した投資家に分配や償還を行います。しかし、万が一借り手が返済に遅れた場合や、倒産などの理由で貸付金を回収できなくなった場合は、投資家の元本にも損失が生じてしまう可能性があります。比較的高い利回りを狙える反面、貸し倒れによって元本割れのリスクがあることも理解しておく必要があります。

ソーシャルレンディングの

市場規模について

日本におけるソーシャルレンディングは、まだ歴史が浅く、近年登場したサービスです。2008年に個人間融資の「maneo」というサービスが開始され、2011年には「SBIソーシャルレンディング」が不動産担保ローンや証券担保ローンなどの融資サービスを開始しました。

その後、さまざまなソーシャルレンディングサービスが登場し、現在ではクラウドファンディングにおける市場規模が広がりつつあります。

矢野経済研究所の調査によると『国内クラウドファンディングの新規ファンド支援額(市場規模)推移』において、2017年の支援額は約1700億円となり、そのうちソーシャルレンディングが約90%を占める結果となっています。

また、平成29年6月に不動産特定共同事業法が改正されたことにより、不動産ソーシャルレンディングへの参入事業者の条件が「資本金1億円」から「資本金1,000万円」まで引き下げられました(※)。こうした参入規制の緩和から、不動産でのソーシャルレンディングの事業者が拡大していると考えられます。今後もソーシャルレンディング市場の拡大が期待されるでしょう。

※小規模不特定共同事業への参入の場合

▽出典

maneo

SBIソーシャルレンディング

矢野経済研究所:国内クラウドファンディングの新規ファンド支援額(市場規模)推移

国立研究開発法人科学技術振興機構(JST):不動産特定共同事業におけるクラウドファンディングの活用について

ソーシャルレンディングは

リスクの見極めが大切

このように徐々に規模を広げてきたソーシャルレンディングサービスでしたが、2017年〜2019年にかけて、問題のある事業者の存在が明らかになります。これは、急激な市場規模拡大による影響とも考えられます。

以下は一部ですが、多くの企業に貸し倒れや遅延などの問題が発生しました。

過去に行政処分勧告を受けたサービス

- ・ラッキーバンク

- ・みんなのクレジット

- ・maneo

- ・トラストレンディング

貸し倒れとは、借り手企業の倒産などの理由により、投資した資金が返済されなくなる状態のことをいいます。貸し倒れとなると、投資金が返済されないため、投資家にとって大きな損失を被ることになります。

というのも、そもそもソーシャルレンディングには元本保証がありません。借り手となる企業は、返済できる能力があるか審査されますが、倒産や経営不振によって貸し倒れが発生するリスクも考えられます。借り手企業の貸し倒れが発生した場合は、ソーシャルレンディング事業者から投資家に償還が行われない可能性もあります。

ソーシャルレンディングを活用する際は、元本割れが発生する可能性を十分に理解し、リスクを見極めて投資することが重要です。

出典:金融庁

ラッキーバンク・インベストメント株式会社に対する行政処分について

株式会社みんなのクレジットに対する行政処分について

maneoマーケット株式会社に対する検査結果に基づく勧告について

エーアイトラスト株式会社に対する検査結果に基づく勧告について

ソーシャルレンディングの

リスクに備えるポイント

ソーシャルレンディングは、少額から投資できて、高い利回りが期待できるなどさまざまなメリットがあります。しかし、万が一投資先企業が倒産した場合、投資資金を回収できなくなるリスクが潜んでいます。

ソーシャルレンディング事業者の倒産や不祥事などが発生した場合にも、投資家の元本に影響が及ぶリスクがあるため、事業者選びにも十分注意しなければなりません。利回りだけを見て決断するのではなく、以下のポイントを確認しておきましょう。

- ・貸付条件(貸付期間や貸付額)

- ・貸付先企業の資金使途

- ・融資審査の体制や手続き

- ・貸付債権の管理・回収方針

- ・借り換え

- ・返済遅延等への対応や情報 など

貸付先企業がどのようなファンドで資金を使用するか、また返済が見込める企業なのか審査や返済対応をどのように行っているのか、見極めておく必要があります。事業者によっては、ホームページ等で財務情報を公開している企業もあります。

また、元本割れのリスクに備えて、一つの事業者にまとめて投資するのではなく分散投資も必要です。複数のサービスに分散投資することで、貸し倒れや倒産が発生した際の損失を抑えることができます。いずれも、メリットやリスクを理解したうえで、安全性・収益性の高い投資を行いましょう。

プレサンスグループでは、

25,000戸以上の管理戸数と99.8%※以上の入居率の高いマンションの少額不動産投資を運営しております。

※2025年3月現在

物件の自社開発~管理まで一貫し、今までにない安心の不動産クラウドファンディングをご提供いたします。

不動産クラウドファンディングならプレファンへぜひご相談ください。